A lo largo de esta semana, hemos empezado a obtener la publicación de datos macroeconómicos afectados por el Covid-19. Los números, cómo anticipábamos, han sido demoledores. Por ejemplo, en EEUU, hemos observado peticiones de subsidio por desempleo por 9.92 millones de personas. Se ha destruido más empleo en lo últimos 14 días que en 180 durante la crisis financiera del 2008.

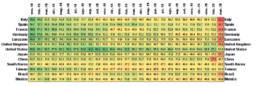

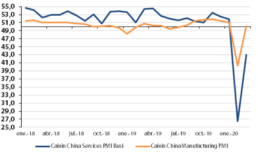

También hemos conocido la publicación de uno de los indicadores adelantados por excelencia. El PMI (Purchasing Managers Índex – Índice de Gerentes de Compra). El PMI es un indicador macroeconómico que pretende reflejar la situación económica de un país basándose en los datos recabados por una encuesta mensual que se realiza a los gestores de compras de sus de sus empresas más representativas. Si el ratio se encuentra por encima de 50, el indicador se encuentra en terreno expansivo y por debajo en contractivo. En circunstancias normales, suele fluctuar entre 42 y 58, y se publica tanto de forma agrupada como para el sector servicios y el manufacturero.

Los PMI publicados esta semana, han marcado, en la mayoría de países nuevos mínimos históricos.

Por el lado positivo, China, cuyo indicador recuperaba gran parte del terreno perdido, pre-coronavirus.

Con estos datos, no es de extrañar, que los principales índices bursátiles hayan cerrado el viernes y el conjunto de la semana en rojo.

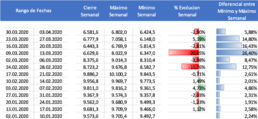

A pesar de ello, la semana en los mercados financieros ha sido mucho más tranquila que las 5 anteriores. Y eso es una buena señal. El diferencial entre apertura-máximo-mínimo y cierre del día, ha correspondido a jornadas “habituales” de mercado. Las semanas anteriores, cada día, cada jornada bursátil, parecían meses, pues el rango de fluctuaciones experimentadas eran más acordes a esa franja temporal.

Y sin duda una reducción de la volatilidad ha sido históricamente un buen indicador conforme lo peor en el mercado bursátil, podía ya haber quedado atrás. Quizás podemos estar cerca de dibujar un suelo en mercado y que poco a poco la tendencia bajista desaparezca. A partir de ahora, la velocidad de recuperación la marcará las buenas noticias que puedan llegar desde el lado de la medicina y cómo los humanos nos adaptemos a este nuevo entorno.

En renta fija, la tendencia de reducción de tipos de interés en EEUU y de repunte en Europa, se ha mantenido a lo largo de la semana. Pero sin brusquedad. Lo mismo ha ocurrido con los bonos corporativos, que han incrementado ligeramente el diferencial dibujado a lo largo del mes de Marzo.

Evolución diferencial de crédito, bonos gubernamentales vs empresas a 5 años Europa, de compañías de elevada calidad crediticia “Investment Grade”, rating superior o igual a BBB-.

Evolución diferencial de crédito, bonos gubernamentales vs empresas a 5 años Europa, de compañías de baja calidad crediticia “High Yield”, rating inferior a BBB-.

Posicionamiento Y Principales Actuaciones En Carteras Perfiladas

A lo largo de esta semana no se han producido cambios en nuestras carteras modelo. Mantenemos el posicionamiento conservador comentado en el newsletter anterior.

Esta semana, aprovecharemos para hablarles un poco más sobre los Fondos Alternativos. Esos fondos que se quedan en la orilla y no se suben a las olas de las fluctuaciones ni de la Renta Fija, ni de la Renta Variable. ¿Y cómo la hacen? En la mayoría de los casos con una exposición neutra, a través de buscar el diferencial, entre lo que los ellos consideran bueno de lo malo. Fondos, que en este entorno de gran volatilidad y caídas de mercado han obteniendo en su conjunto rentabilidades positivas, y han aportado el valor defensivo a la cartera que buscamos al entrar en ellos.

Tenemos 4 fondos en esta parte de la cartera:

- JPM Global Macro: es un fondo que invierte en base a 7 temáticas que ellos han detectado (Ejemplo: madurez de ciclo en EEUU, situación geopolítica inestable de Europa, políticas para favorecer el cambio climático, adopción generalizada de tecnología, convergencia de los mercados emergentes, etc.), actualmente mantiene una posición alta en liquidez y en bonos. En el mes de Marzo ha sumado +0,13% siendo la rentabilidad anual positiva en +1,98%. Posiciones que han hecho posible esto han sido las opciones put (“derecho de venta”) compradas sobre renta variable americana.

- Blackrock European Absolute: es un fondo que invierte en valores europeos, puede ponerse tanto largo (comprado) como corta (vendido) con una exposición máxima neta de -/+25%, actualmente mantiene una exposición neta de +15% siendo los sectores que más pesan salud e industriales. En el mes de marzo ha sumado +2,57% siendo la rentabilidad anual positiva en +4,68%.

- Solventis Apolo: fondo que compra los mejores gestores de renta variable europea y vende índice Eurostoxx 50 para capturar el buen comportamiento de estos gestores vs el mercado. Su “alfa”. En el mes de marzo ha restado -2,65% siendo la rentabilidad anual de -1,69%. Este mes la media de los gestores no ha podido batir al mercado.

- MAN GLG Innovation Equity: es un fondo que invierte en valores globales con poder de innovación, puede ponerse tanto largo como corto con una exposición máxima neta de +25%, actualmente se encuentra en una exposición neta de 7% siendo el sector que más pesa media y entretenimiento .En el mes de marzo ha sumado +0,69% siendo la rentabilidad anual positiva en +1,03%. El principal contribuidor del fondo este mes han sido sus posiciones cortas, especialmente en empresas americanas de software mientras que algunas posiciones largas como Amazon o Ubisoft también sumaban, aunque en menor medida.

Anexo – Fichas De Los Fondos

Fondos de Renta Fija y Monetarios.

Fondos Mercado Monetario:

– Groupama Alpha Fixed Income

– Pictet Government Bonds Short Term

– Goldman Sachs US Dollar Liquid Reserves – USD

– Solventis AteneaFondos Renta Fija:

– Black Rock Fixed Income Strategy

– JPMorgan US Short Duration – USD

– Nordea Flexible Fixed Income

– Lazard Global ConvertibleFondos de Renta Variable.

Fondos Renta Variable Europea

– Meridien European Value

– Fidelity European Dynamich Growth

– Alken European Opportunities

– Solventis EOS F.I.Fondos Renta Variable Americana, Asiática y sectoriales

– AB American Growth

– Fidelity Asian Pacific Opportunities

– Nordea Climate and EnvironmentFondos de Retorno Absoluto.

Nuestros fondos recomendados de retorno absoluto, no sufre variaciones respecto la semana pasada:

– JP Morgan Macro

– Black Rock Absolute Return

– Man GLG Innovation Equity Alternative

– Solventis Apolo F.I.