Semana de transición en los mercados bursátiles, con ligeras caídas en todos los índices tras la decepción de la reunión del Eurogrupo del jueves.

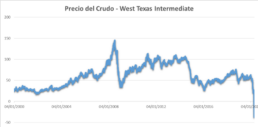

La noticia más llamativa de la semana, vino de la mano del precio petróleo al cruzarse, por primera vez en la historia, los futuros del West Texas Intermediate a -37,6 dolares el barril, ante la escasez de demanda el día antes de su vencimiento.

En renta fija, siguieron repuntando los tipos de interés de la periferia europea a la espera de la decisión de S&P de revisar o no el rating de España e Italia.

Posicionamiento Y Principales Actuaciones En Carteras Perfiladas

A lo largo de la semana pasada, hemos aprovechado el repunte de las primas de riesgo para posicionarnos en un fondo que invierte en bonos de baja calidad crediticia.

Evolución diferencial de crédito, bonos gubernamentales vs empresas a 5 años Europa, de compañías de elevada calidad crediticia “Investment Grade”, rating superior o igual a BBB-.

Evolución diferencial de crédito, bonos gubernamentales vs empresas a 5 años Europa, de compañías de baja calidad crediticia “High Yield”, rating inferior a BBB-.

Varios han sido los factores que han propiciado este movimiento. Por un lado los fuertes bandazos del precio del petróleo, y por otro la falta de avances por parte de los países europeos a la hora de establecer una política de estímulo fiscal común que permita a la región superar los retos que la economía post-Covid-19 nos va a plantear.

El vehículo elegido ha sido un fondo de inversión de la gestora Degrof Petercam Asset Management que invierte principalmente en bonos denominados en euros y emitidos por empresas de cualquier parte del mundo que ofrezcan un alto rendimiento. Dentro de su universo de inversión encontramos emisiones de cupón fijo, flotantes, así como pagarés, bonos subordinados o bonos cupón cero. Es importante destacar que no entran en su universo de inversión los bonos emitidos por entidades del sector financiero.

Hablando con los gestores, ven valor en este tipo de activo en el medio plazo ya que esperan que el porcentaje de “quiebras” sea inferior a lo que descuenta actualmente el mercado. De ahora, en adelante, va a ser más relevante que nunca analizar cada nombre, cada compañía, en profundidad para evitar las trampas de este entorno desafiante que tenemos delante.